事業譲渡とは?メリット・デメリットや流れをわかりやすく解説

「廃業」というと業績不振にともなう倒産をイメージしがちですが、中には事業を引き継ぐ後継者が見つからず、やむなく廃業に追い込まれる事業者も少なくありません。

全国の企業を対象に実施された「後継者不在率」動向調査(2021年)においても、「後継者不在」と回答した事業者は6割以上に上っています。[注1]

そんな中、従来の親族間での事業継承や役員などを登用した内部昇格によらず、他社に事業を譲り渡す「事業譲渡」を考える人も増えてきています。

今回は、後継者不在により事業譲渡を考えている方向けに、事業譲渡の意義や種類、メリット・デメリットなど、基本的な知識をまとめました。

事業譲渡とは、事業の一部または全部を譲渡すること

事業譲渡とは何ですか?

事業譲渡とは、事業の一部または全部を他の会社に譲り渡すことです。

具体的に何を譲渡するんですか?

会社が事業を営む上で必要な有形・無形の財産や債務などが譲渡の対象となります。

なるほど!目に見える財産だけではないんですね

事業譲渡とは、事業の一部または全部を他の会社に譲渡するM&A(Mergers<合併>and Acquisitions<買収>)手法のひとつです。

ここでいう「事業」とは、従業員や顧客、取引先といった「人」、資金や機械工具、土地建物、商品といった「物」などの有形資産のほか、著作権や情報、ノウハウ、ブランドなどの無形資産も含まれます。

事業を譲渡する際、譲渡する側(売り手)は、財産・債務・権利関係それぞれにおいて、相手(買い手)と個別に契約を交わし、移転の手続きを行うことになります。

事業譲渡の種類

事業譲渡の方法はひとつだけですか?

事業譲渡には全部譲渡と一部譲渡があります。譲渡できる範囲を自由に決められるのが事業譲渡の特徴です。

必ずしもすべての事業を譲渡する必要はないんですね。よくわかりました!

事業譲渡の種類は、譲渡する範囲によって「全部譲渡」と「一部譲渡」の2つに分類されます。

全部譲渡とは、文字通り、譲渡企業の事業すべてを譲り渡すことで、事業者が引退を考えているケースなどに該当します。

一方の一部譲渡は、事業の一部のみを切り離して譲渡する方法で、特定の事業に専念したい場合などに用いられます。

それぞれ事業譲渡を行う目的が異なりますので、事業者のニーズや将来設計に合わせて選択する必要があります。

事業譲渡と株式譲渡、会社分割との違い

同じく後継者不在問題を抱えている人は、株式譲渡や会社分割も検討すると聞きましたが、事業譲渡との違いは何ですか?

株式譲渡は株式を譲渡して所有権や経営権を丸ごと渡す手法で、事業譲渡とは譲渡対象に違いがあります。一方の会社分割は事業に関する権利義務の全部または一部を包括的に譲渡する手法で、財産や債務を個別に譲渡する事業譲渡とは事業の引き継がれ方に違いがあります。

なるほど、他の会社に事業を引き継ぐ方法にもいろいろなケースがあるのですね。

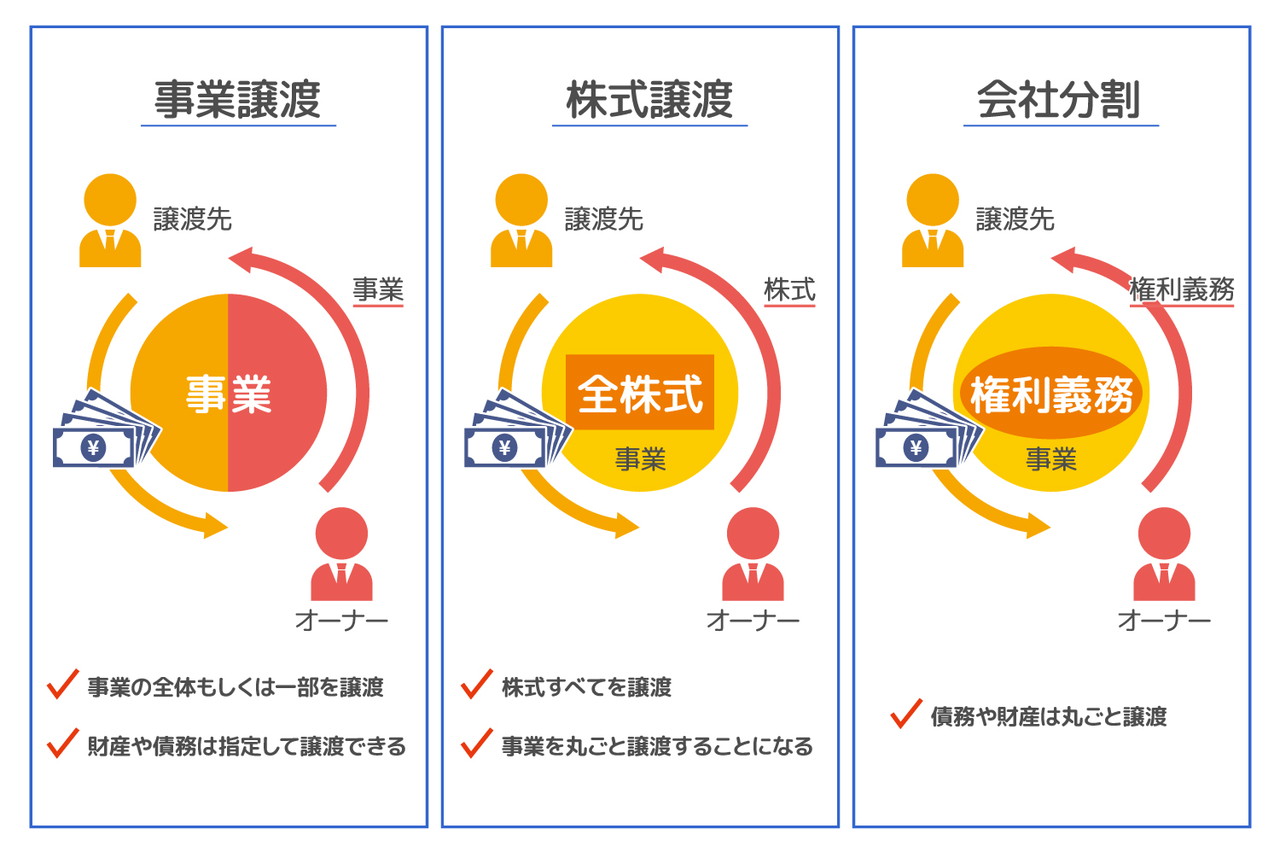

事業譲渡とよく混同される言葉に、株式譲渡や会社分割があります。

どちらも同じM&A手法のひとつですが、それぞれ特徴が異なりますので、3者の違いを正しく理解しておきましょう。

事業譲渡と株式譲渡の違い

株式譲渡とは、自社の株式を他の会社に譲渡し、その対価として金銭を受け取る方法のことです。

株主(経営者)と、株式を買収する法人との間で株式譲渡契約を交わし、会社の所有権や経営権、許認可、経営者の個人保証などの名義を買収側に移転する手続きを行います。

事業譲渡との一番の違いは譲渡の対象で、事業の一部または全部を譲渡する事業譲渡に対し、株式譲渡は文字通り、株式のみを譲渡する手法になります。

また、事業譲渡では事業の一部を切り離して譲渡し、残りの事業を継続していくことも可能ですが、株式譲渡では持ち株すべてを譲渡することになるため、会社を丸ごと引き渡す形になります。

株式譲渡の後は、譲渡側の事業者は一線を退くことになるため、基本的には引退を考えている人向けの手法といえます。

なお、同じように引退を考えている人が検討する全部譲渡に比べると、譲渡手続きがシンプルなので、短時間で譲渡を済ませられるという利点もあります。

会社を丸ごと譲渡したい場合は、株式譲渡の方がスムーズに譲渡できるわけですね。参考になりました。

事業譲渡と会社分割との違い

会社分割とは、事業に関する権利義務の一部または全部を他の会社に譲渡する手法のことです。

事業の権利義務を移転する代わりに、譲渡会社は相手から対価を得る仕組みになっています。

事業譲渡との一番の違いは財産や債務の引き継ぎ方で、それぞれを個別に指定して譲渡できる事業譲渡に対し、会社分割は権利義務をまとめて引き継ぐ形になります。

個別に契約が必要な事業譲渡に比べると、手続きがシンプルで済むというメリットがありますが、買い手は財産だけでなく、未払い賃金や売掛金といった債務もまとめて承継しなければならない点に注意が必要です。

なお、会社分割は事業の移転先として新設会社を作る場合(新設分割)や、既存の会社に分割した事業を譲り渡す場合(吸収分割)などに用いられる手法ですので、規模の小さい中小企業で行われるケースはあまりありません。

そのため、会社分割は後継者不在で事業の引退を考えている場合には適さない方法といえます。

中小企業の場合は事業譲渡か株式譲渡のどちらかを選ぶのが一般的というわけですね。よくわかりました。

事業譲渡のメリット

事業譲渡すると、具体的にどんなメリットがありますか?

一部譲渡の場合、譲渡したい財産・事業を選択できるので、譲渡後も事業を経営したい場合、必要な財産を手元に残しておけます。全部譲渡の場合、事業譲渡によって得られる対価によってセカンドライフの資金を調達できるなどのメリットがあります。

事業譲渡のメリットを得られるのは売り手側だけですか?

買い手の方にも、新たな財産を引き継ぐことで自社の弱みを克服したり、新規事業をローコストで始められるといったメリットがあります。

なるほど、事業を譲渡する側、譲り受ける側の双方にメリットがある手法なんですね!

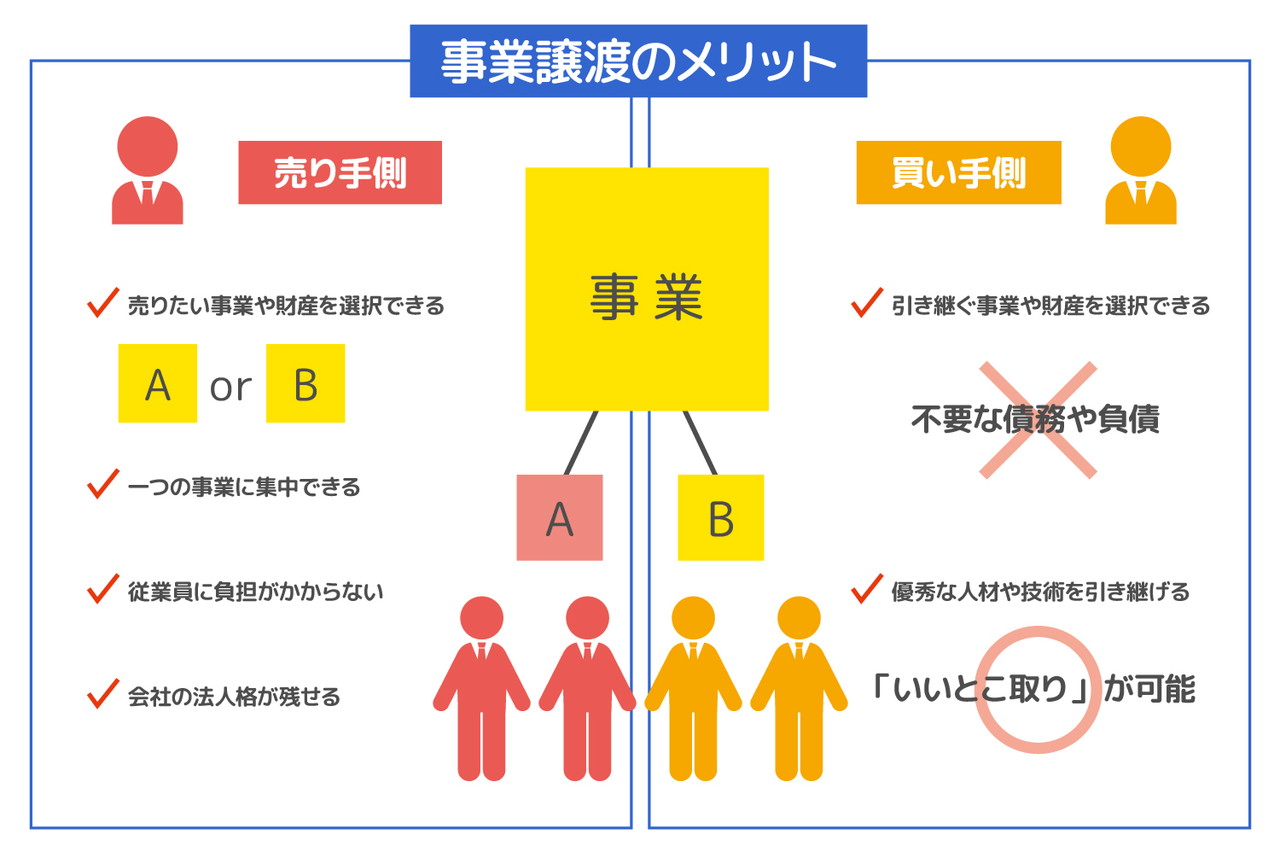

事業譲渡した際のメリットを、売り手・買い手別にご紹介します。

売り手のメリット

売り手側のメリットは、売りたい事業・財産のみを選択して譲渡できるところです。

経営に専念したい事業と、従業員のみを残し、他の事業を譲渡すれば、得られた対価を活用して残した事業の経営に専念することもできます。

また、事業譲渡では会社の法人格は残せるので、残った事業で新会社を設立する場合の手続きを簡略化できるのも利点です。

後継者不在問題を抱えている方にとっては、全部譲渡によってこれまで築いてきた人・物・無形財産をそっくりそのまま承継できるので、従業員の雇用を心配したり、開発・製造してきた商品やアイデアを破棄したりするリスクを負わずに済みます。

ひとつの事業に集中したい場合や、従業員に負担をかけずに引退したい場合に便利な手法なんですね!

買い手のメリット

買い手側のメリットは、売り手と同じく、引き継ぐ事業や財産を選択できるところです。

優秀な人材を獲得したり、自社に足りないノウハウや技術を習得したりすることができるため、新たな事業の展開や、ウイークポイントの克服などに役立ちます。

人材採用や技術の習得には、本来多大な費用と時間がかかりますので、これらにかかるコストや手間を省けるところも事業譲渡ならではの利点といえます。

また、引き継ぐ事業や財産を選択できるということは、自社にとって不要な債務や負債は必ずしも継承しなくて良いということです。

いわゆる「いいとこ取り」が可能なので、少ないリスクでメリットを得ることができます。

売り手だけでなく、買い手にもメリットがあるから事業譲渡は成立するんですね!理解できました

事業譲渡のデメリット

事業譲渡にメリットがあることはわかりましたが、逆にデメリットや注意点はありますか?

売り手側は、譲渡までに複雑な手続きを行わなければならないほか、従業員や取引への対応も迫られます。また、負債や債務が残ってしまう可能性が高い点に要注意です。

買い手側にはどんなデメリットがありますか?

買い手側は、事業譲渡にあたって買収資金を調達する必要があります。また、事業譲渡では個別に移転手続きを行わなければならないので、引き継ぐ事業・財産によってはかなりの手間がかかるのがネックです。

買い手は複雑な手続きや債務が残るリスクに、売り手は買収金の調達や手続きの手間にそれぞれ注意しなければならないんですね。事業譲渡を検討するときはデメリットやリスクもよく考えて決めようと思います。

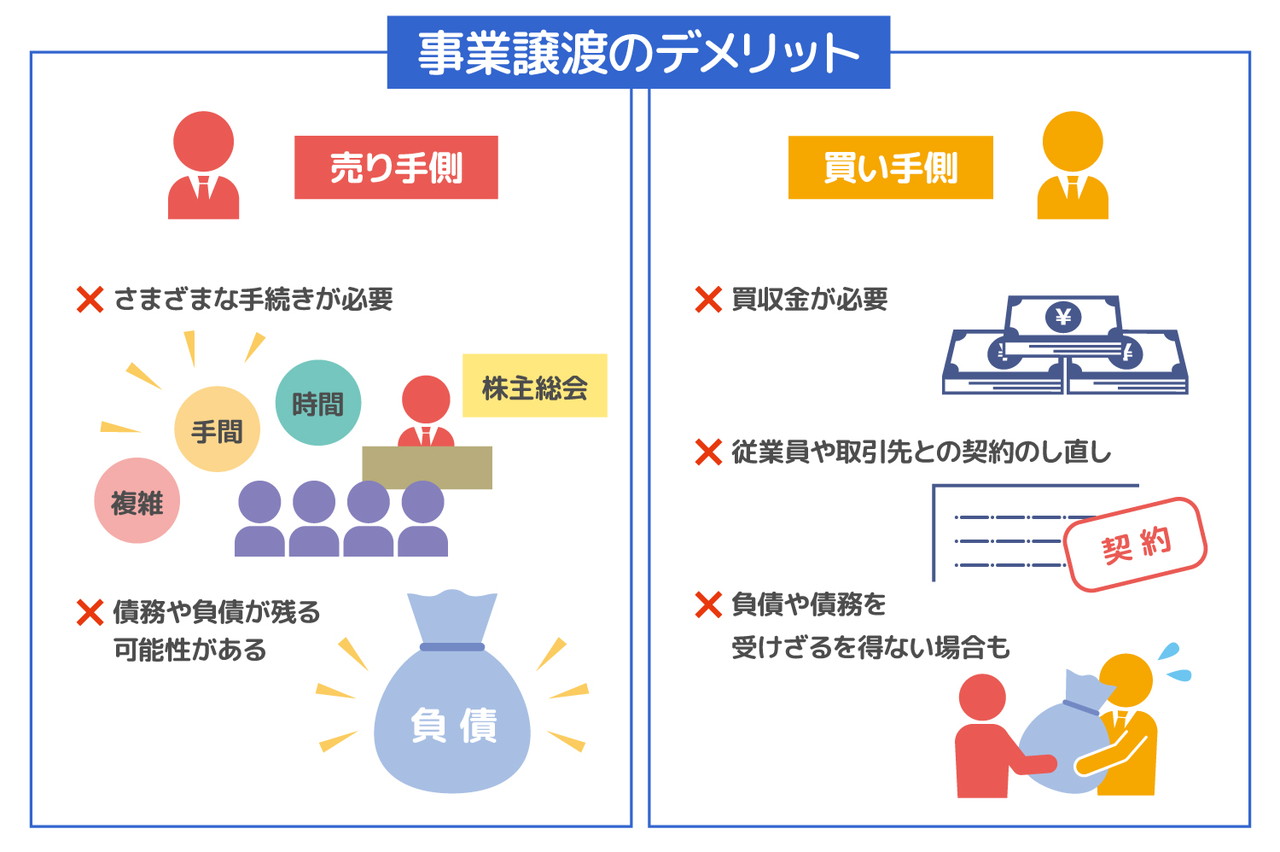

事業譲渡する際は、売り手・買い手ともにいくつかのデメリットがあります。

リスクを把握しないまま事業譲渡を進めると後悔することになりかねませんので、メリット・デメリットの両方をよく理解してから事業譲渡を検討しましょう。

ここでは売り手・買い手それぞれにおける事業譲渡のデメリットについて解説します。

売り手のデメリット

売り手側のデメリットは、事業譲渡にあたってさまざまな手続きをこなさなければならないところです。

まず、原則として株主総会の特別決議が必要になるため、株主が多い大企業ほど手間と時間がかかります。

また、事業譲渡では事業や財産を個別に譲渡するため、譲り渡すものが多いほど手続きも複雑になります。

特に従業員を譲渡する場合、1人1人から承認を得る必要があるため、実際に譲渡が実行されるまで多大な手間と時間がかかる可能性があります。

また、事業譲渡は売り手と買い手双方の合意のもとに譲渡が行われるため、買い手が了承しなければ債務や負債を譲り渡すことはできません。

相手も負の財産はなるべく敬遠したいので、事業譲渡後も債務や負債が残ってしまうおそれがある点に注意が必要です。

なるほど、交渉次第では、すぐに事業譲渡できないこともあるのですね。

買い手のデメリット

買い手側のデメリットは、事業譲渡にあたって買収金を用意する必要があるところです。

一般的に、譲り受ける財産や事業が多く、かつ価値のあるものであるほど多額の買収金が必要になるため、予算がない場合は交渉が決裂してしまうこともあります。

また、従業員や取引先を引き継いだ場合は、個別に契約を締結し直す必要がある点にも注意しましょう。

なお、事業譲渡にあたって売り手は従業員からの承認を得ていますが、会社が変われば社風や労働環境も変化しますので、譲渡先の会社になじめず、モチベーションの低下や離職を招く可能性もあります。

さらに、事業譲渡は継承する事業・財産を選択できると説明しましたが、売り手との交渉によっては、本来なら不要な債務や負債を受けることになる場合もあるので要注意です。

買い手も売り手と同じく、手続きに手間がかかるところがネックですね。特に従業員については譲渡後のフォローも必要なことがよくわかりました。

事業譲渡が向いているケース

M&A手法は他にもいろいろありますが、中でも事業譲渡が向いているのはどんなケースでしょうか?

売り手の場合、特定の事業に専念したいケースや、後継者がいなくて困っているケースで事業譲渡が有効です。買い手側は、技術や人材が不足しているものの、会社を丸ごと買い取るだけの資金がない場合に適した手法といえます。

事業譲渡を検討する際は、自社に向いているかどうかよく考えることが大切なのですね。よくわかりました。

事業譲渡はすべての企業に適しているわけではなく、ケースによって向き・不向きがあります。

不向きなケースで事業譲渡を利用すると、思ったような結果が出にくくなりますので、自社に適した手法かどうかきちんと見極めてから実行を検討しましょう。

ここでは、事業譲渡が向いているケースを3つご紹介します。

【売り手】一部の事業を引き続き経営する場合

複数の事業を並行して行っているものの、メインの事業に資金や人材を集中させたいという場合、事業を個別に切り離して売買できる事業譲渡の実施がおすすめです。

事業譲渡で整理したい事業を売却し、その対価として得た資金をメイン事業に回せば、設備投資や人材教育を強化してさらなる業績アップを狙うことができます。

【売り手】後継者不在問題を抱えている場合

会社を引き継ぐ後継者がおらず、経営者も高齢などで事業を続けていくのが難しくなった場合、全部譲渡で事業を承継すれば、これまで築いてきた財産を無駄にせずに済みます。

事業譲渡で得たお金はセカンドライフの資金として活用できますし、経営者一人でも運営していける事業(不動産賃貸業など)だけ残しておけば、老後の安定収入にもつながります。

【買い手】予算を抑えて必要な財産を獲得したい場合

株式譲渡の場合、会社を丸ごと買い取るだけの資金を用意しなければならないため、潤沢な資産がないとなかなか買収することはできません。

その点、事業譲渡なら、必要な事業・財産を選択して買い取ることができるため、予算を抑えながら自社の成長および弱点の克服を目指せます。

譲渡後も一部の事業を継続したい場合や、後継者がいない場合は事業譲渡がおすすめなんですね。逆に買い手は低予算で必要な事業を獲得したい場合に検討するべきということがわかりました!

事業譲渡で必要な費用

事業譲渡を行う場合、何に、どのくらいの費用がかかるんですか?

主に必要となるのは事業譲渡金額と各種税金です。税金は売り手・買い手の両方に発生するので、事前に準備が必要です。

事業譲渡には税金がかかるのですね!売り手は対価を得るだけだと思っていたので参考になりました!

事業譲渡を行うにあたって、必要となる費用の種類と、それぞれの計算方法をご紹介します。

事業譲渡金額

事業譲渡金額とは、買い手に売却する事業や財産につく金額のことで、事業時価純資産+営業権で求めることができます。

事業時価純資産は、会社会計の見直し、含み損益の確認およびそれに対する税効果の検討を経て算出されます。

一方の営業権とは、会社が保有する無形固定資産のことで、ブランドや技術力、ノウハウなどがこれに該当します。

別名「のれん代」とも呼ばれており、譲渡事業がもつ利益を生む力を金額に換算したものです。

ただ、さまざまな観点からのれん代を算出するのは手間と時間がかかりますので、通常は正常営業利益3〜5年分をのれん代とする方法が一般的となっています。

のれん代のもとになる正常営業利益は、会社会計の見直しや、支払利息の差し引き、役員報酬の確認などによって確定します。

事業時価純資産とのれん代を合算して求めた金額は、売り手が事業譲渡によって得る対価であり、買い手が売り手に支払う買収金額でもあります。

消費税

売り手側は事業譲渡の際、譲渡する資産に対して10%の消費税を支払う必要があります。

ただし、土地や株券・債権・手形・小切手などの有価証券、売掛金や未収金などの債権などは非課税資産にあたるため、事業譲渡しても消費税は課せられません。

法人税

事業譲渡金額から譲渡資産の簿価(帳簿に記入された資産・負債の評価額)を差し引いて求める譲渡益に対して課せられる税金で、売り手側に支払い義務が生じます。

法人税率は譲渡益に対し、約40%となっています。

なお、法人が無償で資産を譲渡した場合でも、法人税は課せられるので要注意です。

不動産取得税

買い手が譲り受ける資産の中に土地建物などの不動産がある場合は、不動産の評価額に対して土地は3%、建物(住宅以外)は4%の不動産所得税を納税する必要があります。[注2]

たとえば本社や事業所のビルを買い取ったり、アパートやマンションを運営する不動産賃貸業を買収したりした場合は、不動産所得税が発生します。

登録免許税

土地建物を継承する場合は、不動産所得税と合わせて、登記書き換えにともなう登録免許税も納税しなければなりません。

登録免許税は、土地の場合は不動産価額の1.5%、建物は2%となっています。[注2]

事業譲渡では売り手・買い手の両方にさまざまな税金が課せられるんですね。特に法人税は約40%と負担が大きいので、前もって準備しておくことが大切だとわかりました!

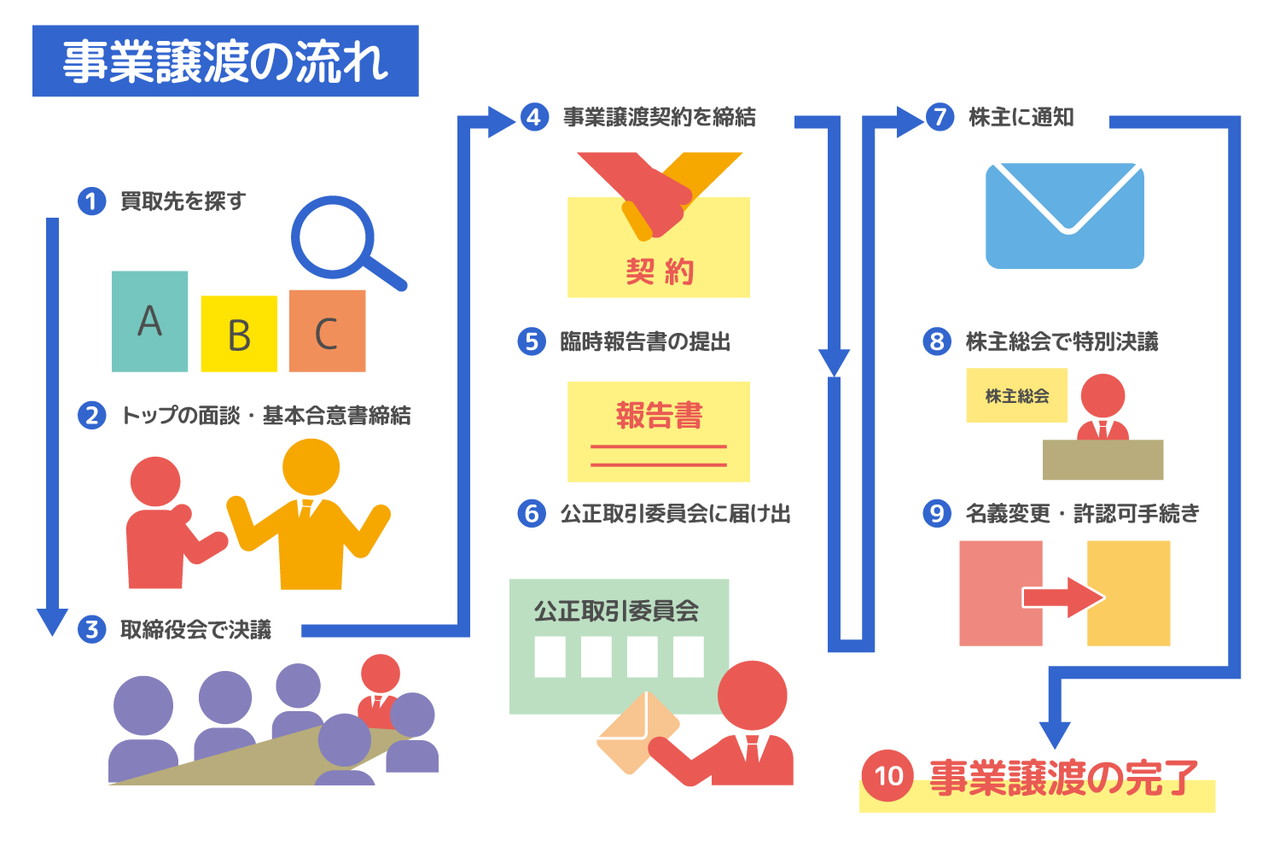

事業譲渡の流れ

事業譲渡を行うための手続きの流れを教えてください

事業譲渡を行うには、自社での取締役階での決議を経て、譲渡契約の締結、株主総会での特別決議、名義変更などの手続きを行っていきます。やるべきことが多いので、あらかじめ大まかな流れを把握しておくことをおすすめします。

確かに、流れをつかんでおかないと戸惑ってしまいそうです。やるべきことをリストにしてまとめておこうと思います!

事業譲渡をスムーズに進めるために、売り手・買い手がそれぞれ行う手続きの流れをご紹介します。

1.買取先を探す

事業譲渡のニーズが発生したら、売り手は事業の概要や売上、従業員数、取引先などの情報を匿名の状態でまとめた「ノンネームシート」と呼ばれる資料をM&A仲介者を通じて開示し、買い手を募集します。

買い手はノンネームシートの内容を吟味し、買収先になるかどうかを検討します。

買収先になり得ると判断した場合、秘密保持契約を締結した上で、売り手の基礎情報が開示されます。

2.トップの面談および基本合意書締結

売り手・買い手のトップ同士で面談を行い、事業譲渡のパートナーとなり得るかどうかをお互いに確認し合います。

双方が事業譲渡の話を進めることで合意すれば、基本合意締結を交わします。

3.取締役会で決議する

事業譲渡を行うためには、まず自社の取締役会で過半数以上の承認を得る必要があります。

あらかじめ資料として、自社の保有する事業や財産の譲渡価額の見積もりや、スケジュールなどを準備しておきましょう。

4.事業譲渡契約を締結する

取締役会で承認を得られたら、買い手との間で事業譲渡契約書を交わし、譲渡契約を締結します。

なお、買い手は契約前に売り手の事業について監査を行い、売り手の財務状況に問題がないか、何らかのトラブルを抱えていないかなどを調査し、譲渡契約を締結すべきかどうか判断します。

5.臨時報告書を提出する

有価証券報告書の提出が義務づけられている会社のうち、以下の要件に当てはまる場合は内閣総理大臣に臨時報告書を提出する必要があります。[注3]

- 連結会社の資産の額の増減見込みが最近連結会計年度の末日における連結純資産額の30%以上

- 連結会社の売上高の増減見込みが最近連結会計年度の売上高の10%以上

6.公正取引委員会に届け出る

買い手の国内売上高合計額が200億円を超えており、かつ以下いずれかに該当する場合は、公正取引委員会へ「事業等の譲受けの届出」をする必要があります。[注4]

- 国内売上高が30億円を超える会社の事業の全部の譲り受けをする場合

- 他の会社の事業の重要部分の譲り受けをしようとする場合で、かつ当該譲り受けの対象部分にかかる国内売上高が30億円を超える場合

- 他の会社の事業上の固定資産の全部または重要部分の譲り受けをしようとする場合で、かつ当該譲り受けの対象部分にかかる国内売上高が30億円を超える場合

7.株主に通知する

売り手は株主に対し、事業譲渡を行う旨と、株主総会を開催することを通知します。

官報公告や電子公告、個別通知などにより、速やかな周知に努めましょう。

8.株主総会で特別決議を行う

会社法第467条では、事業譲渡を行う場合、その効力発生日の前日までに、株主総会の特別決議によって、契約の承認を受けることを義務づけています。[注5]

特別決議では、株主の議決権の過半数を有する株主が出席し、2/3以上の賛成をもって可決となります。

なお、譲渡資産の簿価が売り手の総資産の20%を超えない場合や、買い手の純資産の20%を超えない場合は簡易事業譲渡の対象となり、株主総会の特別決議を行わずに譲渡することができます。

9.名義変更・許認可手続きを行う

事業譲渡にあたって、譲渡する財産の名義変更を行います。

また、事業譲渡では許認可は承継されないため、買い手は許認可の申請手続きを進める必要があります。

10.事業譲渡の完了

すべての手続きが完了すれば、事業譲渡の効力が発生します。

事業譲渡の内容や、売り手や買い手の条件によって手続きの流れが少し変わるのですね。自社にはどの手続きが必要なのか確かめてみようと思います!

事業譲渡による社員への影響

事業譲渡によって従業員はどのような影響を受けるのでしょうか?

事業譲渡で従業員の移転を行う場合、従業員は買い手と新たな雇用契約を締結することになります。労働条件や労働環境が変わりますので、譲渡後は適切なサポートやフォローが必要になります。

従業員に関しては、手続きが終わった後のことも考えないといけないということですね。参考になりました!

事業譲渡によって従業員が買い手の会社に移転する場合、1人1人と改めて雇用契約を結ぶことになります。

買い手は必要な人材をスムーズに受け入れられるよう、労働条件を引き継いだまま譲渡するケースが多く見られますが、一方で買い手は従業員のスキルや経験などを考慮した上で、自社の基準に合った雇用契約を結ぶことを理想としています。

そのため、事業譲渡のケースによっては、従業員の承諾を得た上で、一定期間は売り手と同じ労働条件で雇用契約を締結し、期間終了後は買い手と新たな雇用契約を結ぶという取り決めをしているところもあります。

その場合、賃金や賞与に変化があるのはもちろん、売り手の会社にいるときと退職金の有無や金額などにも差が生じることがあります。

さらに、社風や労働環境の変化により、ストレスや悩みを抱える従業員が出てくることも少なくありません。

そのため、買い手は売り手から譲り受けた従業員について、自社になじめているかどうか、労働環境や待遇に不満を抱えていないかどうか、こまめに様子を確認し、必要に応じてフォローやサポートを行うことが大切です。

なるほど!従業員も譲渡する場合は、買い手の会社になじめるよう、まわりがフォローする必要があるんですね。

事業譲渡における債権者保護手続きの要否

事業譲渡を行った場合、債権者保護手続きは必要ですか?

債権者保護手続きが必要かどうかは、債務を移転したか否かによって異なります。債務を移転した場合は、個別に契約相手に事業譲渡を通知し、承諾を得る必要があります。

絶対に必要というわけではなく、ケースバイケースなのですね。

債権者保護手続きとは、会社法に基づく手続きのことで、会社が債権者の利害に影響を及ぼす可能性がある組織再編を行う場合は、事前に官報公告、個別催告することを義務づけています。[注5]

事業譲渡が「債権者の利害に影響を及ぼす可能性がある組織再編」か否かは、債務を買い手に譲り渡したかどうかによって異なります。

もし債務を買い手に譲渡していなかった場合、たとえ事業譲渡を行っても債務者に変更はないため、債権者保護手続きを行う必要はありません。

ただ、売り手が債務を弁済しないまま、優良な事業を他者に売却してしまった場合、残った債務を弁済できなくなる可能性が生じます。

このように、債務者が債権者に損害を与えることを知りながら、自己の財産を減少させる行為のことを「詐害行為」といい、民法424条の取り決めのもと、事業譲渡を取り消すことが可能となります。(詐害行為取消権)

そのため、売り手が事業譲渡を行う際は、債権者から詐害行為取消権を行使されないよう、あらかじめ譲渡対価を合理的に定めておく必要があります。

債権者とトラブルにならないよう、根回ししておくことが大切なんですね。

事業譲渡の契約書を作成する際のポイント

事業譲渡の契約書を作成する際、気をつけるべきポイントはありますか?

事業譲渡契約を作成する際は、特に免責登記の有無や、譲渡範囲の明確化、既存従業員の処遇などに注目します。これらのポイントが曖昧だと、後のトラブルの原因となるので注意しましょう。

事業譲渡契約書は一から作成しなければいけませんか?

ひな形を使用してもかまいませんが、丸ごと転用すると契約内容との間に食い違いが生じるおそれがあります。ひな形を使うときは必ず最初から最後まで目を通して内容を確認しましょう。

丸写しはだめということですね。ひな形を使うときはしっかり内容をチェックします!

事業譲渡契約書を作成する際、特に注意したいポイントを3つご紹介します。

1.免責登記を行うかどうか

事業譲渡では、原則として売り手と買い手が合意した資産・債務のみを移転する決まりになっています。

しかし、買い手が売り手の商号を引き続き使用して事業を行う場合は、会社法22条1項の定めにより、その事業によって生じた債務を買い手も弁済する責任を負うこととなります。[注5]

ただし、事業譲渡契約書にて、あらかじめ買い手の債務を弁済する責任を負わない旨を登記した場合は、その責任が免除されます。これを免責登記といいます。

譲渡後の無用なトラブルを避けたいのなら免責登記を行う必要がありますが、登記には売り手と買い手の合意が必要ですので、双方で話し合い、免責登記の有無を決めましょう。

2.譲渡範囲を明確にする

事業譲渡では譲り渡す事業や財産を細かく指定することができますが、契約書に記載した内容が曖昧だと、後のトラブルの原因となります。

「◯◯に関する事業の全部」といった曖昧な記述は避け、譲渡範囲は具体的に記載することを心掛けましょう。

3.既存従業員の処遇について明記する

既存従業員を譲渡する場合もしない場合も、事業譲渡契約書には従業員の取り扱いについて明記しておかなければなりません。

譲渡する場合は、対象となる従業員の合意を得た上で、買い手の会社での処遇に関する事項をしっかり定めて記載する必要があります。

一方、譲渡しない場合でも、従業員を買い手の会社に出向させ、仕事に従事させる場合があります。

労働契約法第14条では、使用者が労働者に出向を命じる場合、その必要性や出向させる労働者の選定にかかる事情、その他の事情に合理的な理由がない場合は、権利の濫用とみなし、命令を無効にすると定めています。[注6]

そのため、出向させる可能性がある場合は、そのルールや取り決めも事業譲渡契約書に盛り込んでおくとよいでしょう。

事業譲渡契約書は後のトラブルを防止するための有効な手段になるということがよくわかりました!

事業譲渡にはメリット・デメリット、向き・不向きがあるので注意しよう

事業譲渡は、売り手と買い手の合意のもと、必要な事業や財産を選択して売買できるM&A手法です。

売り手にとっては一部事業を売却してメイン事業に専念したり、後継者不在問題を解消したりする利点があり、買い手にとっては予算を抑えて必要な人材・技術を確保できるところがメリットになります。

ただ、売り手のもとに債務や負債が残るリスクがあること、買い手は多額の買収金や複雑な手続きが必要になることなど、いくつかのデメリットもあります。

また、すべての会社に事業譲渡が適しているわけではなく、経営者のニーズによって向き・不向きがありますので、自社に適した手法かどうかをあらかじめ確認してから、事業譲渡を検討することをおすすめします。

[注1]株式会社帝国データバンク:特別企画:全国企業「後継者不在率」動向調査(2021 年)[pdf]

[注2]農林水産省:M&Aにより経営者から事業を譲り受ける場合~登録免許税・不動産取得税の軽減[pdf]

[注3]金融庁:事務局説明資料(経営上の重要な契約)p6[pdf]

[注4]公正取引委員会:事業等の譲受けの届出制度

[注5] e-Gov法令検索:会社法

[注6] e-Gov法令検索:労働契約法